#MacroScopePharma 03/24

Der Economic Policy Brief des vfa

Investitionsströme: Die globale Tektonik hat sich verschoben

Global verschieben sich die Kräfteverhältnisse zwischen den großen Wirtschaftsräumen. Seit rund 15 Jahren hat Europa, insbesondere Deutschland, gegenüber den USA und China an Boden verloren. Investitionen in Maschinen und Anlagen sowie in Forschung und Entwicklung verlagern sich seitdem verstärkt in andere Regionen. Dabei sind sie ein wichtiger Gradmesser für die Standortqualität. Die Neugewichtung gilt besonders für Branchen wie den IT-Sektor, die Megatrends wie „Künstliche Intelligenz“ vorantreiben, aber auch für die Industrie. In Deutschland konnten sich nur wenige Branchen gegen diese Verlagerung stemmen – darunter der Fahrzeugbau und die chemisch-pharmazeutische Industrie.Investitionen in Maschinen und Anlagen sowie in Forschung und Entwicklung bestimmen das Produktionspotenzial, die Wettbewerbsfähigkeit der Unternehmen und damit den Wohlstand einer Volkswirtschaft. Die Kapitalströme sind zuverlässiger Indikator dafür, wo Investor:innen künftiges Wachstum erwarten und die Rahmenbedingungen für Innovation und Produktion vielversprechend erscheinen. Gewinnt ein Wirtschaftsraum Anteile an der global investierten Summe, dann ist dies ein Indiz für seine gestiegene Attraktivität.

Nicht zuletzt wegen der ausgeprägten konjunkturellen Schwächephase hat die Standortdebatte in jüngster Zeit mehr Beachtung gewonnen. Auf die strukturellen Schwierigkeiten am Standort wird hingegen schon seit geraumer Zeit hingewiesen. Verschiedene Autor:innnen attestieren Deutschland und Europa eine Investitionsschwäche, erhebliche Nettokapitalabflüsse sowie zu geringe Investitionen in Forschung und Entwicklung.

Deutschland und Europa konkurrieren im globalen Kontext in erster Linie mit den USA und China sowie mit Abstrichen mit Ländern wie Japan und Südkorea um Investitionen. Allein die USA, Europa und China

decken mit knapp drei Fünfteln einen großen Teil der globalen Wirtschaftsleistung ab.

Seit der Jahrtausendwende: Chinas Investitionsanteil wächst deutlich

Dabei zeichnet sich seit der Jahrtausendwende eine deutliche Verschiebung der globalen Investitionstektonik ab. Mehr und mehr Kapital fließt nach China: in der Spitze mehr als die Hälfte aller Ausgaben für Maschinen und Fahrzeuge, Forschung und Entwicklung sowie Bauten (Abbildung 1). Die Entwicklung lässt sich dabei grob in drei Phasen unterteilen.

In den Jahren bis zur Finanzkrise weitete China seine Investitionsanteile zu Lasten der USA erheblich aus. Von einem einstelligen Investitionsanteil legte das asiatische Land zunächst auf rund ein Drittel zu. In den Jahren der Finanzkrise 2008/09 lagen die USA, China und die EU in etwa gleichauf.

Ab der Finanzkrise stabilisierte sich die Investitionstätigkeit in den Vereinigten Staaten. China nutzte nicht zuletzt infolge der Euroraum-Schuldenkrise die europäische Investitionsschwäche für weitere Anteilsgewinne. Seit dem Jahr 2010 verzeichnete China alles in allem einen Anteilsgewinn von zehn Prozentpunkten (Abbildung 2). In diesem Zeitraum stabilisierten sich die US-Investitionen (plus ein Prozentpunkt). Nach China verlagert haben sich indes die EU-Investitionen (minus elf Prozentpunkte). Dabei haben nahezu alle EU-Länder verloren, allen voran Frankreich, Italien und Deutschland mit jeweils gut zwei Prozentpunkten (Abbildung 2).

Seit dem Jahr 2015 verliert China nach dem großen Boom bei der Investitionstätigkeit wieder Anteile. Davon profitieren in erster Linie die USA, während Europa auf niedrigem Niveau verharrt.

USA: Bei Maschinen und bei F&E (wieder) vorn

Der hohe Anteil Chinas – zuletzt immer noch knapp die Hälfte der Anlageinvestitionen – hat auch mit dem dortigen Immobilienboom zu tun. Ein aus europäischer Sicht günstigeres Bild ergibt sich allerdings auch dann nicht, wenn die Investitionen in den Kapitalstock ohne den großen Teil der Bauinvestitionen in den Blick genommen werden (Infobox).

Auch die Investitionen in Maschinen, Fahrzeuge und immaterielle Güter – das sind vor allem F&E, Patente und Software – haben sich bis 2015 deutlich nach China verlagert (Abbildung 3). China hatte seinen Anteil an den Investitionen innerhalb eines Jahrzehnts in etwa vervierfacht. Bei diesen Investitionsgütern konnte das Land aber nie einen so deutlichen Vorsprung aufbauen, wie dies bei den Gesamtinvestitionen der Fall war.

Insbesondere die USA bieten China als Investitionsstandort die Stirn. Diese haben zwar ihre Vorreiterrolle auch hier vorübergehend eingebüßt, sich aber jüngst wieder an die Spitze geschoben. Dies fällt zusammen mit dem US-Politikwechsel in der Administration Trump, die verstärkt die Konfrontation in der Wirtschaftspolitik suchte, während sich die EU vom Tief im Jahr 2015 nicht lösen konnte. Verglichen mit den Gesamtinvestitionen liegen die Wirtschaftsräume bei den Maschinen und Anlagen sowie bei den sonstigen Investitionen dichter zusammen.

Aufschlussreich ist die Aufteilung dieser produktiven Investitionsarten in die „klassischen“ physischen Anlagegüter („Ausrüstungen“) und die immateriellen („Sonstige“), die als Ergebnis von Forschungs- und Entwicklungstätigkeit zunehmend an Bedeutung gewinnen und überdurchschnittliche Produktivitätsgewinne in Aussicht stellen. Abbildung 4 stellt – abweichend von der Darstellung in prozentualen Anteilen der Abbildungen 1 und 3 – die Änderung der Investitionsanteile in den Vordergrund: So lassen sich die Verlagerungen von Ausrüstungen und sonstigen Investitionen seit der Finanzkrise vergleichen, so wie dies für die Gesamtinvestitionen des Jahres 2022 in Abbildung 2 erfolgt.

China hatte zwischenzeitlich hinsichtlich beider Arten zugelegt, deutlicher jedoch bei den Ausrüstungen. Dies entspricht der in den 2000-er Jahren zunächst verfolgten industriepolitischen Strategie, in der höherwertigen Fertigung Marktanteile zu gewinnen. Zuletzt war dieser Vorsprung aber nahezu vollständig abgeschmolzen. Dies lag an der Entwicklung in den USA, die sich bei beiden Investitionsgattungen weitestgehend parallel vollzog: Zunächst waren beide Anteile gesunken. Mittlerweile sind die Rückgänge aber nicht nur ausgeglichen. Die USA konnten ihre Anteile spürbar ausweiten. Die EU hingegen hatte besonders bei den Ausrüstungen massiv eingebüßt, seit 2015 dort aber wieder den Anschluss gefunden. Bei den wichtigen immateriellen Anlagegütern hat sich der 2012 einsetzende Abwärtstrend dagegen zuletzt beschleunigt.

In dem Maße, in dem Investitionen in geistiges Eigentum (die „sonstigen Investitionen“) am stärksten in Produktivitätsschüben münden, gilt auch hier: Bei den entscheidenden Entwicklungen liegt das Feld enger zusammen als in der Gesamtbetrachtung – zumindest bis 2019. In den vergangenen Jahren verzeichnete die EU jedoch auch bei dieser wichtigen Investitionsgattung eine ausgeprägte Schwäche.

Vorsprung durch Akzente – in Zukunftstechnologien

Die Gründe für die unterschiedliche Entwicklung in den USA und der EU im Vergleich zu China liegen in den Akzenten, die die US-Wirtschaft in wichtigen Zukunftsfeldern setzt: Finanzmärkte, IT-Services (etwa soziale Medien, künstliche Intelligenz) und Online-Handel. In all diesen Bereichen konnten die USA einen deutlichen Vorsprung erringen, vor allem bei den entscheidenden immateriellen Vermögensgütern.

Abbildung 5 fasst für die USA und diejenigen EU-Länder, für die Daten vorliegen, die Änderungen in den Investitionsanteilen seit 2010 zusammen. Hell dargestellt sind vernachlässigbare Entwicklungen; bei den Ausrüstungen im oberen Teil der Abbildung trifft dies durchweg für die EU-Länder außer Deutschland, Frankreich und Italien zu – in der Summe haben die Länder zwar alle Verluste hinnehmen müssen, diese verteilen sich aber gleichmäßig innerhalb der Gesamtwirtschaft. Für die drei großen EU-Länder konzentrieren sich die Rückgänge dagegen. Besonders zu den Anteilsverlusten dieser Länder tragen der Bereich, der die öffentliche Infrastruktur stellt, Handel und Logistik, die Unternehmensdienstleister und auch die Industrie bei.

Deutlich wird, dass sich die USA von der Entwicklung des „alten Kontinents“ entkoppelt, weil sie Schwerpunkte auf wichtige Branchen legt – und dort insbesondere die immateriellen Investitionen dynamischer zulegen.

Deutschland: Selbst die Industrie investiert zu wenig

Der Befund, dass die USA mit ihren Online-Handels-Plattformen, ihren Internet-Giganten, dem Vorsprung in der KI-Forschung und ihrer traditionell starken Finanzbranche Akzente für die Investitionstätigkeit setzen, dürfte kaum überraschen. Dass aber selbst die deutsche Industrie ins Hintertreffen gerät, ist ein Hinweis, dass sich strukturelle Standortprobleme verstärken. Deutschland, das sich unter den fortgeschrittenen Volkswirtschaften einen relativ großen industriellen Kern bewahrt hat, sollte bei den Investitionen des industriellen Sektors führend sein, um auch künftig auf diesen Kern des Wirtschaftsstandorts bauen zu können. Stattdessen sinken die Anteile bei den Ausrüstungsinvestitionen und – noch gravierender, da vom langfristigen Effekt bedeutsamer – auch bei den immateriellen Gütern, sprich: den Innovationsaktivitäten.

Abbildung 6 zerlegt die Entwicklung in der Industrie in Branchenbeiträge. Auf die meisten (noch in Abbildung 5 aufgeführten) Länder wird dabei verzichtet, da bereits die Gesamtentwicklung in der Industrie dort keine bedeutsamen Anteilsverschiebungen aufwies und dies auch für die einzelnen Industriezweige gilt.

Die Rückgänge im Investitionsanteil der US-Industrie gehen größtenteils auf die Elektronikindustrie zurück. Dagegen hat dort der zusammengefasste Bereich Chemie/Pharma (eine Unterteilung in beide Einzelsparten liegt für die USA nicht vor) zugelegt – anders als in Frankreich und Deutschland, wo dieser Bereich Anteile verloren hat, insbesondere bei den sonstigen Investitionen. In allen drei Ländern hat der Fahrzeugbau Anteile verloren.

Pharma unter den wenigen Branchen mit stabilen Investitionen

Noch relevanter ist die Frage, wo (häufig global operierende) Konzerne einer Branche ihre Investitionen tätigen. Mit vorliegenden Daten lässt sich dies jedoch nur für eine Auswahl von EU-Ländern und die USA umsetzen (vgl. die Infobox).

Mit Blick auf die produktiven Investitionsgüter haben die USA im direkten Vergleich zur EU ihren Vorsprung in den Spitzendisziplinen „IT“ und „Finanzbranche“ ausbauen können, aber auch ihr Industrieanteil legte zu, in einigen Branchen sogar nahezu zweistellig (Abbildung 7). In all diesen Ländern zusammengenommen flossen in der Industrie im Jahr 2021 umgerechnet 724 Milliarden Euro in Ausrüstungen plus sonstige Investitionen. Fast zwei Drittel davon trug die US-Industrie bei, und damit 4,5 Prozentpunkte mehr als noch im Jahr 2010.

Der größte Teil des gestiegenen US-Industrieanteils geht zulasten von Deutschland (minus 2,3 Prozentpunkte) und Frankreich (minus 1,7). Im Falle Deutschlands zog sich diese Schwäche im Vergleich mit den EU-Ländern und der US-Wirtschaft durch fast alle Industrien – lediglich der Fahrzeugbau und die Rohstoffverarbeitung konnten ihren Anteil geringfügig ausbauen (Abbildung 8, Balken). Die übrigen Branchen verzeichneten spürbare Rückgänge im Mittel um vier Prozentpunkte.

Diese Schwäche Deutschlands spiegelt sich teils im EU-Vergleich wider (Abbildung 8, Linie): Die Branchen mit großen Verlusten decken sich mit den oben identifizierten. Allerdings gab es Gewinner – angefangen bei der Pharmaindustrie, die ihren Anteil halten konnte (plus 0,1 Prozentpunkte), bis zur chemischen bzw. Rohstoff-verarbeitenden Industrie mit Zugewinnen von acht Prozentpunkten. Allerdings reicht dieser Schwung im internationalen Vergleich bei Weitem nicht aus.

Industriepolitik: Akzente für die Hightech-Produktion und Innovationskraft setzen

Alles in allem haben Deutschland und Europa erheblich an Wettbewerbsfähigkeit eingebüßt. Hierfür spricht die langfristige Betrachtung der Investitionsströme und die Beobachtung, dass in einer Phase, als der Boom Chinas zu einem Ende kam, nicht Europa, sondern die USA offenbar attraktiver für Investitionen waren.

Gerade bei den produktiven Investitionen in Maschinen und Anlagen sowie in Forschung und Entwicklung fällt die EU und insbesondere die deutsche Wirtschaft zurück. Die USA haben Antworten auf ihre zwischenzeitliche Investitionsschwäche gefunden und jüngst mit dem „Inflation Reduction Act“ einen kräftigen Impuls für Industrieinvestitionen gegeben. Hierfür braucht es eine klare Antwort aus Deutschland und Europa.

Die deutsche Industrie – eine klassische Stärke des hiesigen Standorts – verliert an Boden. Selbst für Schlüsselindustrien wie den Maschinenbau sind andere Standorte anscheinend attraktiver geworden. Die Investitionstätigkeit vieler Branchen konzentriert sich zunehmend auf europäische Nachbarländer, allen voran aber außereuropäische Wirtschaftsräume wie die USA.

Um die Investitionen in Deutschland zu beleben, ist eine staatliche Flankierung eine wichtige Voraussetzung – und das nicht nur als Antwort auf die aktive US-Finanzpolitik. Eine zukunftsgerichtete Industriepolitik sollte dabei die Investitionen anregen, vor allem aber den Fokus auf Anreize für die Entwicklung geistigen Eigentums legen und damit die dringend notwendige Modernisierung des heimischen Kapitalstocks vorantreiben. Eine Möglichkeit sind Superabschreibungen für Investitionen in moderne und nachhaltige Produktionsanlagen. Die jüngsten Entwicklungen rund um das Wachstumschancengesetz gehen allerdings in eine andere Richtung.

Mut macht hingegen die Pharmastrategie der Bundesregierung. Sie stärkt an vielen Stellen die Rahmenbedingungen für eine Schlüsselindustrie Deutschlands. Diese konsequent umzusetzen, Innovationsanreize im Gesundheitssystem zu stärken und mit öffentlichen Investitionen zu flankieren, ist ein erfolgversprechender Ansatz, um die gesamtwirtschaftliche Wettbewerbsfähigkeit zu steigern.

Infobox

Die EU-Daten stammen größtenteils von MacroBond. Dieser Datenanbieter stellt die von den nationalen Ämtern an Eurostat gemeldeten Investitionsausgaben in Euro (gesamt und aufgeteilt in Ausrüstungs-, Bauinvestitionen etc.) zur Verfügung, für die meisten Länder nach Wirtschaftsabschnitten (etwa Industrie, Finanzbranche) und teils nach Industriezweigen gegliedert.

Deutschland liefert an Eurostat keine Zahlen zu Industriezweigen, das Statistische Bundesamt weist für diese aber die Investitionen in neue Anlagen aus. Die Unterscheidung in „neue“ Güter ist nur für die Ausrüstungen relevant – hier sind für den Gesamtposten noch Käufe und Verkäufe gebrauchter Güter (dies sind vor allem Gebrauchtwagen) zu berücksichtigen, die per Saldo aber kaum ins Gewicht fallen. Die verwendeten Reihen für die deutschen Industriezweige werden dem Verhältnis aus Gesamten zu Neuen Ausrüstungen der Industrie entsprechend proportional angepasst (beispielsweise ergibt sich für das Jahr 2021 ein Faktor von 62,0 zu 64,2 [Milliarden Euro], also 0,97 – was dem langjährigen Mittel entspricht).

Die Zahlen zu den chinesischen Investitionen bezieht MacroBond vom China National Bureau of Statistics (NBS) und stellt teils eigene, ergänzende Berechnungen zur Verfügung. Dennoch mussten die nach Ausrüstungen, Bauten und Sonstigen Investitionen gegliederten Reihen noch an die Gesamtinvestitionen angepasst werden (durch eine Skalierung ähnlich wie oben bei den deutschen Industriezweigen beschrieben) und (für das Jahr 2018) interpoliert werden. Detaillierte Zahlen nach Wirtschaftszweigen sind bei MacroBond nicht verfügbar.

Die US-Daten wurden online vom U.S. Bureau of Economic Analysis bezogen. Die Wirtschaftsgliederung unterscheidet sich von der in Europa verwendeten, für die Analyse wurden daher Wirtschaftsabschnitte nur dann verwendet, wenn sie einander entsprechen, und ansonsten die Wirtschaftszweige zu möglichst deckungsgleichen Gruppen zusammengefasst.

Da der Datenstand weder für die verschiedenen Detailgrade (die Aufteilung nach Investitionsarten liegt zumeist bis 2023 vor, nach Wirtschaftsabschnitten, etwa der Industrie dagegen nur bis 2022) noch für alle Länder (beispielsweise liegen die Zahlen für die italienischen Industriezweige nur bis 2020 vor, für die meisten Länder indes bis 2021) einheitlich ist, wird je nach Fragestellung der betrachtete Zeitraum auf 2021 verkürzt oder Länder aus dem Datensatz entfernt, sofern dadurch keine größeren qualitativen Unterschiede absehbar waren. Um alle Ausgaben miteinander in Beziehung zu setzen, wurden die chinesischen und die US-Daten in Yuan bzw. Dollar mit dem jeweiligen jahresdurchschnittlichen Wechselkurs in Euro umgerechnet.

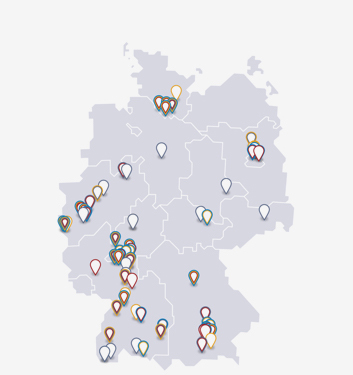

MacroScope Facts

Die Investitionsabsichten der pharmazeutischen Industrie haben sich in jüngster Zeit erheblich aufgehellt, nachdem sie mit der Diskussion rund um das GKV-Finanzstabilisierungsgesetz im Jahr 2022 deutlich eingebrochen waren. Die bessere Stimmung fällt zeitlich mit der Veröffentlichung der Pharmastrategie der Bundesregierung zusammen. Damit entkoppeln sich die Investitionsabsichten der Pharmabranche von der der gesamten Industrie. Der DIHK erhebt die Investitionsabsichten des verarbeitenden Gewerbes drei mal im Jahr.

Autor:

Co-Autor:

Pressesprecher: